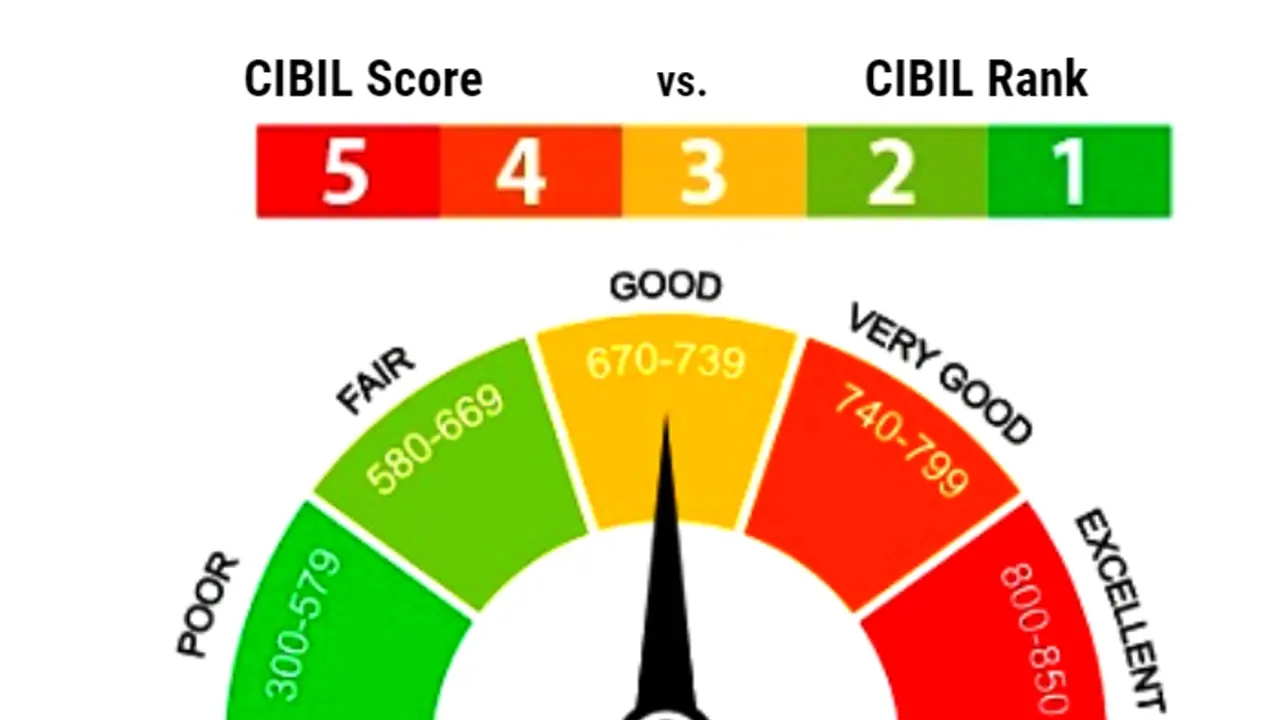

लोन के लिए सिबिल स्कोर और सिबिल रैंक महत्वपूर्ण भूमिका निभाते हैं। सिबिल स्कोर व्यक्तिगत लोन योग्यता दर्शाता है, जबकि सिबिल रैंक कंपनियों की लोन योग्यता का आंकलन करता है। सिबिल स्कोर 300-900 के बीच होता है, जबकि सिबिल रैंक 1-10 के स्केल पर होता है।

लोन के लिए अप्लाई करते समय अक्सर सुनने को मिलता है कि सिबिल स्कोर अच्छा होना चाहिए। सिबिल स्कोर, सिबिल रैंक जैसी चीजें कई बार कन्फ्यूजन पैदा कर सकती हैं। लोन मिलने की योग्यता और ब्याज दर तय करने में ये दोनों अहम भूमिका निभाते हैं, इसलिए यह समझना जरूरी है कि ये क्या हैं और इनमें क्या अंतर है।

क्या है सिबिल स्कोर?

किसी व्यक्ति के वित्तीय लेनदेन के आधार पर उसका सिबिल स्कोर तय होता है। यह एक तीन अंकों की संख्या होती है, जो 300 से 900 के बीच होती है। यह स्कोर व्यक्ति की क्रेडिट योग्यता दर्शाता है। कम सिबिल स्कोर होने पर लोन मिलने की संभावना कम हो जाती है। वहीं, सिबिल स्कोर 900 के जितना करीब होगा, लोन और अन्य क्रेडिट सुविधाएं मिलने की संभावना उतनी ही बढ़ जाती है। 700 या उससे अधिक सिबिल स्कोर को अच्छा माना जाता है। 18 से 36 महीनों तक नियमित रूप से लोन की किस्तें चुकाने से सिबिल स्कोर में सुधार होता है। बैंक, क्रेडिट कार्ड कंपनियां, नॉन-बैंकिंग फाइनेंसियल कंपनियां (NBFC) आदि से मिली जानकारी के आधार पर सिबिल स्कोर तय होता है।

क्या है सिबिल रैंक?

सिर्फ़ व्यक्ति ही नहीं, कंपनियां भी लोन के लिए आवेदन करती हैं। जहाँ व्यक्तियों की लोन योग्यता जांचने के लिए सिबिल स्कोर देखा जाता है, वहीं कंपनियों की लोन योग्यता का आंकलन सिबिल रैंक के आधार पर किया जाता है। यह 1 से 10 के स्केल पर होता है, जहाँ 1 सबसे अच्छी रैंक मानी जाती है। 50 करोड़ रुपये तक के लोन के लिए आवेदन करने वाली कंपनियों के लिए इसका इस्तेमाल सबसे ज़्यादा होता है।

सिबिल स्कोर और सिबिल रैंक में मुख्य अंतर

1. उपयोग:

सिबिल स्कोर: व्यक्तिगत लोन योग्यता मापता है

सिबिल रैंक: व्यावसायिक संस्थानों की लोन योग्यता मापता है

2. स्केल:

सिबिल स्कोर: 300 से 900 तक.

सिबिल रैंक: 1 से 10 तक

3. निर्धारण के आधार:

सिबिल स्कोर: व्यक्तिगत लोन चुकाने के इतिहास और क्रेडिट रिपोर्ट के आधार पर तय होता है.

सिबिल रैंक: कंपनी के लोन चुकाने के इतिहास और क्रेडिट रिपोर्ट के आधार पर तय होता है.